QT SOLAR 愛島発電所

- 本日の発電量

- 361 kWh

- 現在の日射量

- 435 Wh/㎡

- 現在の外気温

- 3.4 ℃

(2026/02/20 09:21 更新)

QT SOLAR 愛島発電所

(2026/02/20 09:21 更新)

QT SOLAR 下増田発電所

(2026/02/20 09:13 更新)

QT SOLAR 北原東発電所

(2026/02/20 09:15 更新)

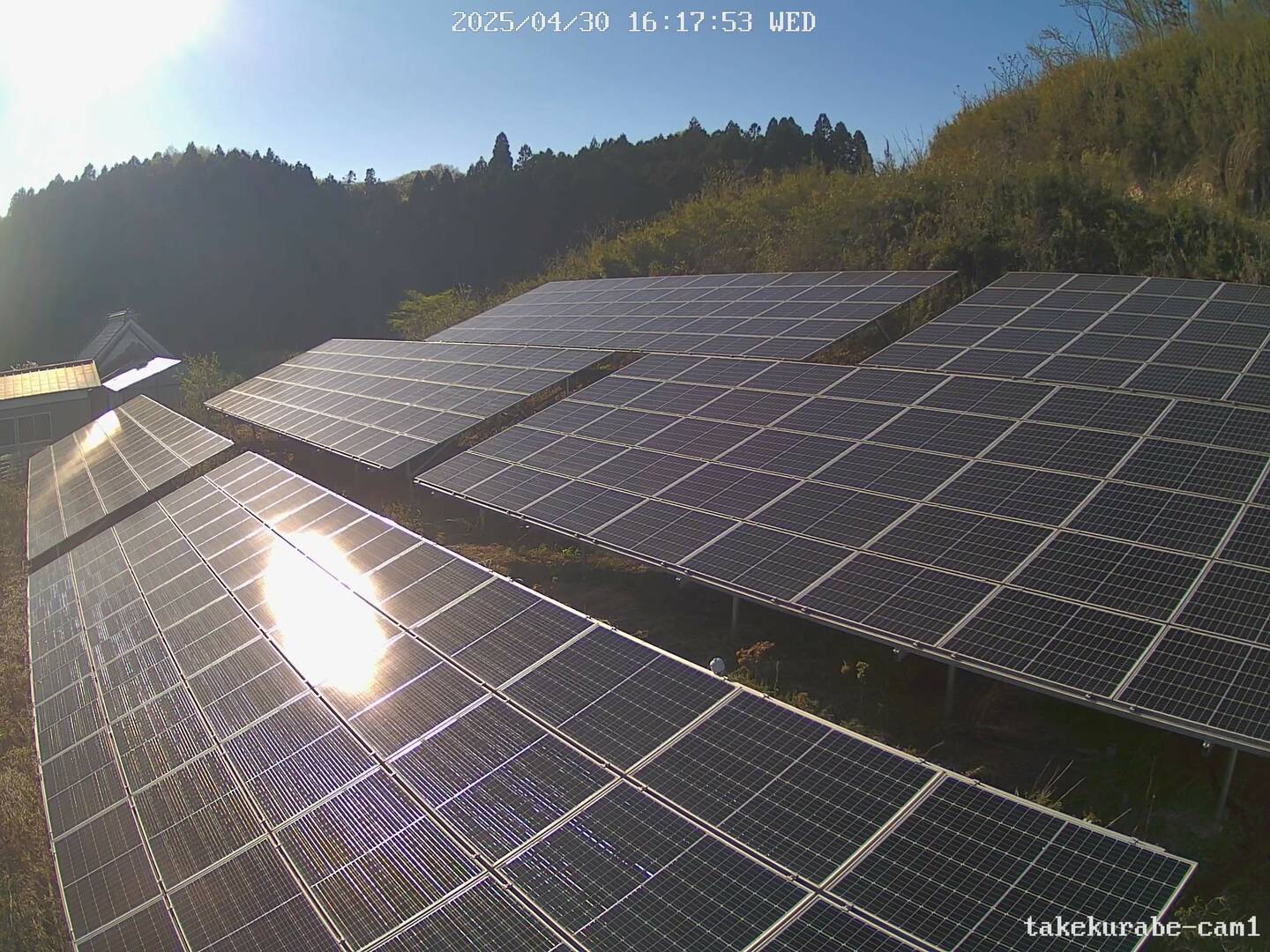

QT SOLAR 長久良辺発電所

(2026/02/20 09:01 更新)

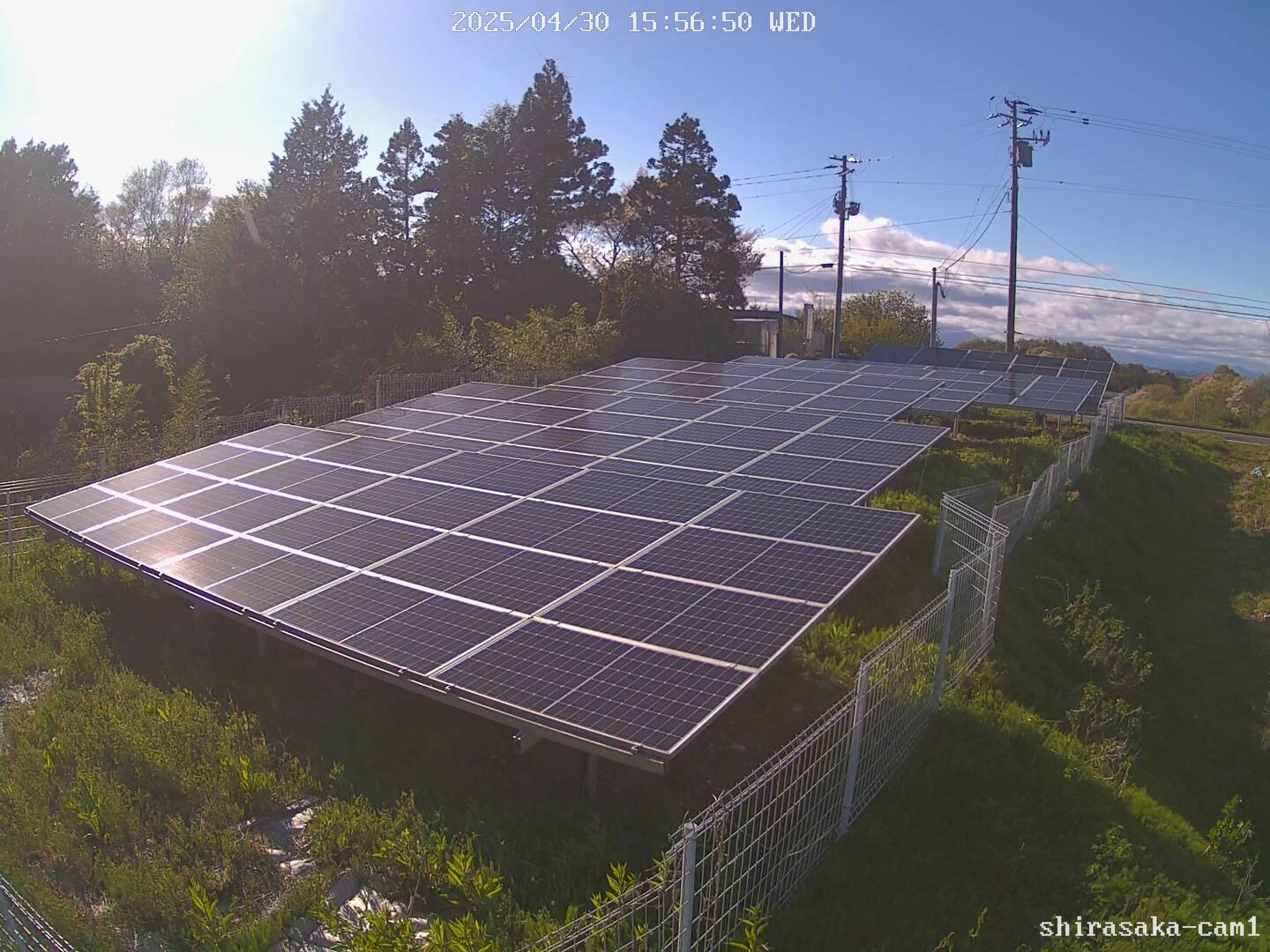

QT SOLAR 白坂発電所

(2026/02/20 09:14 更新)

QT SOLAR 清水沢発電所

(2026/02/20 09:06 更新)

DDPは手続きのほとんどを輸出業者任せにする簡便な輸入取引ですが、消費税の仕入税額控除については、CIFと同様、自ら主体的に取り組まなければなりません。

DDPにおける消費税の申告(仕入税額控除)についての経験談です。

関税や消費税の支払いの手続きを全て輸出業者にお任せのため、国内取引のようにも錯覚してしまいますが、DDPによる取引も輸入取引であることに違いはありません。

ですので、CIFによる取引と同様、取引に係る消費税とは、国内取引による消費税ではなく輸入消費税ということになります。

従って、輸出業者への総支払額から逆算して1割相当分の消費税額を求めることは出来ません。

通関について通関業者に委託して輸入消費税の支払いを行い以降の国内輸送等について自分で手配するCIFと比べ、DDFではその辺りも輸出業者に任せてしまうため、消費税に関していえばむしろ手間が増えることになります。

なお、簡易課税制度を選択している場合であっても、免税事業者であっても、輸入品を引き取るときには輸入消費税の納税義務者となります。

DDP(Delivered Duty Paid)そのものはインコタームズ (Incoterms) が定める貿易取引条件であって、売買(所有権移転)について規定するものではありません。

ですからDDPであることをもって輸入消費税の納税義務者が確定するわけではありません。

DDPは一般的には輸入取引となりますが、消費税の扱いにおいては国内取引となるケースも考えられます。

契約前に確認すべきですが、いずれにせよ消費税の取り扱いについての判断に必要となるので輸入許可通知書は輸出業者から取得すべきです。

輸入許可通知書の名義人すなわち輸入者の欄に記載された者が買主である場合は、輸入取引確定です。消費税の納税義務者は、輸入申告者ですが、これは、上記の輸入者の欄に記載された者であるからです。この場合、輸入消費税について仕入税額控除を受けられるのは輸入申告者である買主です。

輸入者の欄に記載された者が売主である場合は、売主自らが貨物を保税地域から引き取ったことになります。ですので、その後、貨物を買主に引き渡したとしても、買主は、輸入消費税について仕入税額控除を受けられません。実質的に買主が消費税を負担していたとしてもこの結論は変わりません。

上記の輸入者の欄に記載された者が売主である場合において、加えて売買契約について国内販売という形を取って国内販売価格(と消費税相当額)が分かる請求書を発行して貰う等すれば、これは国内取引と言えます。買主は、仕入税額控除も受けられます。とはいえ、買主にとってこれはもはや貿易とは言えないので、そもそもDDPどうこう以前の話となります。

これがまた言葉尻を捉えただけでは混乱させられますが、次のようなケースは該当しません。

いずれのケースも実質的な購入者は実質的輸入者に該当しません。通達及び判例によれば、実質的な輸入者とは、限定申告者(関税定率法第13条第1項、関税定率法施行令第7条第2項)に対する実質的な輸入者のことを指します。

例えば、売主との間に取引口座がないため取引口座を持つ会社に立替購入して貰うようなケースでは、国内取引では消費税の納税義務者も仕入税額控除を受けるのも実質的な買主となり得ますが、輸入取引ではそうとはならないケースが出てきますので注意が必要となります。

さて、仕入税額控除を行うためには要件(帳簿と請求書等を備える)があります。

この要件を満たしていないと仕入税額控除を否認されることがあります。

輸入取引については、取引年月日、課税貨物の内容、輸入消費税額を帳簿に記載します。

ここでの帳簿とは、なにか特別な帳簿を必要としているわけではなく、例えば、会計ソフトで関係する取引の適用欄にこれら情報を入力してその元帳をプリントすればそれが帳簿となります。

諸費税額を計算するために必要となる書類で、請求書や領収書等の証憑書類となります。

DDPにおける消費税の額は、輸入許可書にある輸入消費税の額と国内輸送等の国内取引分の消費税の合計額となります。

CIFの場合と同じです。

CIFの場合は関税業者に頼むのも国内輸送業者に頼むのも自分が直接行うため、必要書類を揃えるのも計算するのも相手先業者(国内業社)との直接的なやり取りだけで済みますが、DDPの場合、この間に輸出業者が入るためこれがやや手間となります。

輸入許可書にある輸入消費税の額となります。なお、仕入税額控除の適用を受けるためには、税額を確認出来る証憑類を備えておかなければならないため、この輸入許可書を保存しておかなければなりません。

なお、輸入許可書は、通常、輸出業者から委託を受けた通関業者が税関から受け取っているので(実際はNACCSの電子データ)、輸出業者に依頼して、これを書面、PDFやFAX等で送って貰うことになります。

DDPには、通関後の国内輸送費用も含まれています。

こういった、輸入消費税に含まれない国内取引分の消費税も、その額を計算するのに必要な証憑類を備えておくことで、仕入税額控除の適用を受けることが出来ます。

ただし、これら取引を発注したのは、直接的には輸出業者ということになります。すなわち、証憑類となる請求書や領収書は輸出業者名義となっているはずです。

とはいえ、実質的には輸入者がこれらの費用を負担していることから、国内業者が輸出業者に対して発行する請求書や領収書(のコピー)といった書面でも証憑として認められます(輸出業者による立替払いのような扱いです)。

書面の内訳にどの取引か特定出来るような記載(自社名や輸送先等)があったほうが良いですが、なければ、輸出業者にその書面が何に対する支払いか明らかにする説明書をつけて貰うことになります。

それも難しければ(輸出業者が応じないのであれば)、その旨を記載した書面を作って後は税務署の判断です。

なお、国内輸送については、実際に荷物を現場に持ってきたドライバーから貰う伝票の類から連絡先も分かるでしょうから、そこに連絡してみるのも方法です。

本稿は実際に当社の消費税申告として経験したこと、所轄の税務署の担当さんから教えて頂いたことを経験談として限定的に記載したもので税務的なアドバイスではありません。

税務に関しては税務署、税理士にご相談下さい。

宮城県仙台市太白区長町一丁目2-11

[運営者]

[発電所]

本ウェブサイト上のQT SOLAR 発電所は、グループ会社の発電所も含まれます。